به گزارش اقتصاد نگار به نقل از ایسنا، مجتبی شهرابی فراهانی، کارشناس پول و بانک، در یادداشت تحلیلی که در اختیار این خبرگزاری قرار داده است، به تشریح مسئله فروش املاک و مستغلات بانکها در سال گذشته پرداخته است که در ادامه این یادداشت را میخوانید:

چرا بانکها وارد بازار مسکن میشوند؟

بانکها برای توسعه فعالیتهای خود، از جمله جذب سپردههای مشتریان و اعطای تسهیلات به متقاضیان، اقدام به خرید املاک و مستغلات میکنند که معمولاً بهعنوان شعب یا ساختمانهای مرکزی مورد استفاده قرار میگیرند. اما این نهادهای مالی به جز شعب و ساختمانهای مرتبط با فعالیتهای عملیاتی، املاک و مستغلات متنوع دیگری را نیز خریداری کرده و در سبد داراییهای خود نگهداری میکنند.

اموال غیرمنقول به دو روش ارادی یا قهری به تملک بانکها در آمده است. املاک و مستغلاتی که به روش ارادی توسط بانکها خریداری میشود، با هدف توسعه خدمات یا سرمایهگذاری (سوداگری) است. البته این دو هدف میتواند همزمان نیز تحقق یابد؛ یعنی املاک مرغوبی تحت عنوان شعب و با هدف بهره بردن از افزایش ارزش آنها در سالهای آتی، تملک شود.

شیوه دیگر تملک املاک و مستغلات توسط بانکها به صورت قهری است. در این روش بانکها پس از عدم توانایی یا امتناع وامگیرنده از پرداخت بهموقع اقساط تسهیلات، وثایق آنها نزد خود را تملک میکنند. وثایق انواع متنوعی دارد که یکی از آنها، املاک و مستغلات است. این اموال غیرمنقول باید پس از تملک توسط بانک در فرآیند مزایده قرار بگیرد.

نحوه کسب سود بانکها از املاک و مستغلات

سودآوری برای بانکها از منشاء املاک و مستغلات زمانی رخ میدهد که اموال مذکور به فروش برسد. فرآیند به این صورت است که بانک همزمان با خرید یا تملک ملک، هزینه تمام شده آن را به عنوان ارزش دفتری در ترازنامه خود ثبت میکند. اگر ملک توسط بانک واگذار شود، ارزش فروش رفته از ارزش دفتری کاسته شده و مبلغ حاصله به عنوان سود شناسایی میشود. چنین سودهایی که از فعالیتهای غیربانکی بدست میآید، سود غیرعملیاتی نامیده میشود.

در صورتهای مالی بانکها سه شاخص اساسی و کلی ترازنامه، صورت جریان نقد و صورت سود و زیان مرتبط با فعالیت بانک وجود دارد. سودهای حاصل از فروش املاک و مستغلات در صورت سود و زیان و در ذیل سرفصلهای سود حاصل از فروش داراییهای ثابت مشهود و نامشهود و سود حاصل از فروش وثایق تملیکی درج میشود.

معمولا سود به دست آمده از فروش املاک و مستغلات که به صورت ارادی خریداری شدهاند، در سرفصل سود حاصل از فروش داراییهای ثابت و ذیل دو بخش زمین و ساختمان درج میشود. همچنین املاک و مستغلات که به صورت قهری تملک شده و پس از مدتی واگذار میشود، سود آن ذیل سرفصل فروش وثایق تملیکی آورده میشود که بعضا با سهام تملیکی تلفیق شده و برای محاسبه دقیق سود املاک و مستغلات باید آنها را تفکیک کرد.

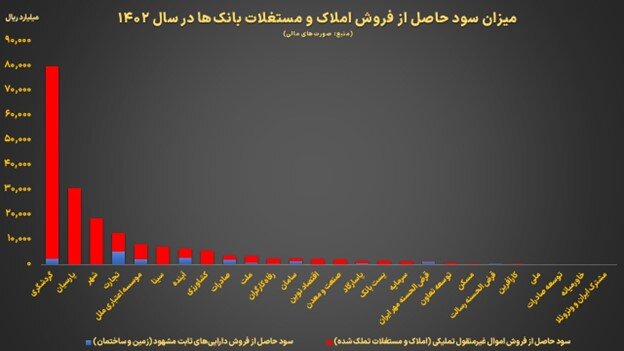

کسب ۱۹ همت سود از فروش املاک و مستغلات توسط بانکها

بر اساس صورت مالیهای منتشر شده ۲۶ بانک(بانک ایران زمین به دلیل عدم انتشار یادداشتهای صورت مالی و بانک دی به دلیل عدم انتشار صورت مالی سال منتهی به ۱۴۰۲، در محاسبات لحاظ نشدهاند.) در دوره مالی منتهی به ۲۹ اسفند سال ۱۴۰۲، این نهادهای مالی مجموعا حدود ۱۹ همت از فروش املاک و مستغلات سود کسب کردهاند. از این میزان، حدود ۹۰.۷ درصد از واگذاری املاک و مستغلات تملیکی و ۹.۳ درصد آن از فروش املاک و مستغلاتی که به صورت ارادی خریداری شده بودهاند، به دست آمده است.

در سوی دیگر ماجرا، پنج موسسه اعتباری در زمینه کسب سود خالص (از مجموع فعالیتهای عملیاتی و غیرعملیاتی) به ترتیب بانکهای ملت، تجارت، پاسارگاد، رفاه کارگران و اقتصاد نوین بودهاند که در مجموع حدود ۱۷۹ همت (هزار میلیارد تومان) سود به دست آوردهاند؛ اما سود حاصل از فروش املاک و مستغلات این پنج بانک مجموعا به ارزش حدود ۲ همت میرسد. بنابراین تنها ۱.۲ درصد از سود این پنج بانک از مسیر فروش املاک و مستغلات به دست آمده است.

پنج بانکی که بیشترین سود از فروش املاک و مستغلات را کسب کردهاند؛ به ترتیب، بانکهای گردشگری، پارسیان، شهر، تجارت و موسسه اعتباری ملل بودهاند که مجموعا از این راه حدود ۱۵ همت سود کسب کردهاند که حدود ۹۳.۳ درصد آن از واگذاری املاک و مستغلات تملک شده (وثایق تملیکی غیرمنقول) و حدود ۶.۷ درصد آن از فروش زمین و ساختمان (داراییهای ثابت مشهود) بوده است. اما با این حال از میان پنج بانک اشاره شده، دو موسسه اعتباری با زیان خالص در پایان فعالیت خود مواجه شدهاند.

کلیه املاک و مستغلات بانکها، بر اساس ارزش دفتری، حدود ۵ درصد از ترازنامه شبکه بانکی را تشکیل میدهند. فارغ از قوانین و محدودیتهای موجود، به طور کلی بانکها میتوانند از طریق تملک املاک و مستغلات و انجماد ذخایر خود در این حوزه، به ملکداری روی آورند و با گذشت زمان و افزایش ارزش املاک، اقدام به فروش آنها کرده و سود کسب کنند. این رویکرد ممکن است منجر به محدودتر شدن تسهیلاتدهی و سرمایهگذاری بانکها در فعالیتهای تولیدی و عمرانی شود و بخشی از منابع مالی آنها را به سمت فعالیتهای غیرمولد و فاقد ارزش افزوده سوق دهد.